Thị trường tiền tệ - ngân hàng

Trên thị trường lãi suất huy động, trong tháng 2 lãi suất tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng từ 4 - 5%/năm, kỳ hạn từ 6 tháng đến dưới 12 tháng từ 5 - 6%/ năm và kỳ hạn trên 12 tháng ở mức 6 - 6,8%/năm. Nhưng đến tháng 3, các ngân hàng từ lớn đến nhỏ đều tiến hành tăng lãi suất ở tất cả các kỳ hạn với mức tăng từ 0,3 - 0,5%, thậm chí có ngân hàng còn tăng đến hơn 1%. Không chỉ các ngân hàng cổ phần, các ngân hàng lớn cũng chạy đua lãi suất. Nguyên nhân căn bản nhất của cuộc đua lãi suất này là do thanh khoản của hệ thống ngân hàng không còn được dư dật như trước đây. Tăng trưởng tín dụng toàn hệ thống năm 2015 ước tăng khoảng 18%, tuy nhiên, tăng trưởng tín dụng của nhiều ngân hàng ở mức rất cao, nhiều ngân hàng có mức tăng trưởng tín dụng cao hơn tăng trưởng huy động.

Quan sát diễn biến thị trường ngân hàng, Ủy ban Giám sát Tài chính Quốc gia (UBGSTCQG) cho biết, thanh khoản của hệ thống ngân hàng đầu tháng 3 căng thẳng hơn so với tháng 2 nhưng đã dần hạ nhiệt kể từ trung tuần tháng 3. Cụ thể, lãi suất qua đêm bình quân từ ngày 4 - 11/3 tăng 2,36 điểm phần trăm và khối lượng giao dịch qua đêm bình quân ngày tăng 34% so với giai đoạn từ 23/2 - 3/3. Tuy nhiên, từ thời điểm ngày 12/3 trở đi, lãi suất qua đêm bình quân giảm nhẹ 0,2%, xuống còn 4,13%, thấp hơn 1% so với đợt trước Tết Nguyên Đán. Bên cạnh diễn biến nóng trên thị trường liên ngân hàng, lãi suất huy động từ khu vực dân cư và doanh nghiệp của các ngân hàng cũng đã được điều chỉnh tăng ở các kỳ hạn 6 - 12 tháng, đặc biệt tăng mạnh ở các kỳ hạn trên 12 tháng. Theo U B G S T C Q G , nguyên nhân chủ yếu của đợt tăng lãi suất kỳ dài hạn là do: Thứ nhất, tín dụng trung, dài hạn năm 2015 tăng trên 30% đặt ra nhu cầu cần cơ cấu lại nguồn vốn trong hệ thống ngân hàng thương mại (NHTM); Thứ hai, các NHTM tăng tỷ trọng huy động vốn trung, dài hạn nhiều hơn nhằm đón đầu quy định về tỷ lệ nguồn vốn ngắn hạn cho vay trung, dài hạn sẽ giảm từ 60% xuống 40% theo Dự thảo sửa đổi Thông tư 36/2014/TTNHNN ngày 20/11/2014 của Ngân hàng Nhà nước (NHNN).

“Dự đoán trong năm 2016, lãi suất sẽ tăng thêm khoảng 1 điểm phần trăm so với năm 2015”, UBGSTCQG nhấn mạnh. Có 3 lý do dẫn đến dự báo trên, đó là: Thứ nhất, khả năng lạm phát năm 2016 cao hơn năm 2015; Thứ hai, nhu cầu tăng vốn huy động của hệ thống tổ chức tín dụng - TCTD (do vốn huy động những tháng đầu năm tăng trưởng chậm hơn tín dụng); Thứ ba, tăng vốn huy động kỳ dài hạn nhằm đáp ứng quy định của Thông tư 361 sửa đổi. Mặc dù sức ép tăng lãi suất đang rất lớn nhưng trong báo cáo, cơ quan này cũng đưa ra nhận định lãi suất cho vay sẽ vẫn trong mức kiểm soát để hỗ trợ tăng trưởng kinh tế.

Ông Bùi Quốc Dũng, Vụ trưởng Vụ Chính sách Tiền tệ (NHNN) đưa ra một số nhận định về các tác động chính đối với mặt bằng lãi suất hiện nay: mục tiêu tăng trưởng trong năm nay là 6,7%, cao hơn mức tăng trưởng 6,68% của năm ngoái và cao hơn so với bình quân cả giai đoạn 2011 - 2015 (5,88%), phản ánh nhu cầu vốn tín dụng năm 2016 sẽ tiếp tục gia tăng. Việc lãi suất trái phiếu chính phủ (TPCP) kỳ hạn 5 năm tăng mạnh từ mức 5,4%/năm lên gần 7%/năm trong năm 2015, cùng với đó, dự kiến nhu cầu huy động vốn từ TPCP trong năm 2016 còn cao hơn năm 2015 sẽ tạo áp lực rất lớn lên mặt bằng lãi suất trung và dài hạn.

Cùng với đó, việc chọn thời điểm 31/3 là thời điểm các ngân hàng không còn được cho vay ngoại tệ để đáp ứng các nhu cầu vốn ở trong nước. Tất cả những đối tượng vay này sẽ phải tất toán, dẫn đến tình trạng những doanh nghiệp đang vay ngoại tệ sẽ phải mua ngoại tệ ở thị trường ngoài để thanh toán. Trong khi đó, thời điểm cuối năm thường căng thẳng về cung cầu ngoại tệ, rất dễ kéo theo mất cân đối cung - cầu. Vào thời điểm 31/3, cung cầu ngoại tệ cũng ở trạng thái tốt nhất, tỷ giá thấp. Yếu tố vĩ mô cũng giúp cho cung cầu ít bị tác động nhất, nên sẽ ít tác động đến thị trường ngoại hối.

Tính chung trong quý I/2016, tăng trưởng tín dụng đạt 1,54%, tăng nhẹ so với con số 1,25% của cùng kỳ năm trước. Tính đến thời điểm 21/3/2016, huy động vốn của các NHTM tăng 2,26%, cùng kỳ năm trước tăng 0,94%. Tổng phương tiện thanh toán tăng 3,08% so với cuối năm 2015, trong khi cùng kỳ năm trước tăng 2,09%.

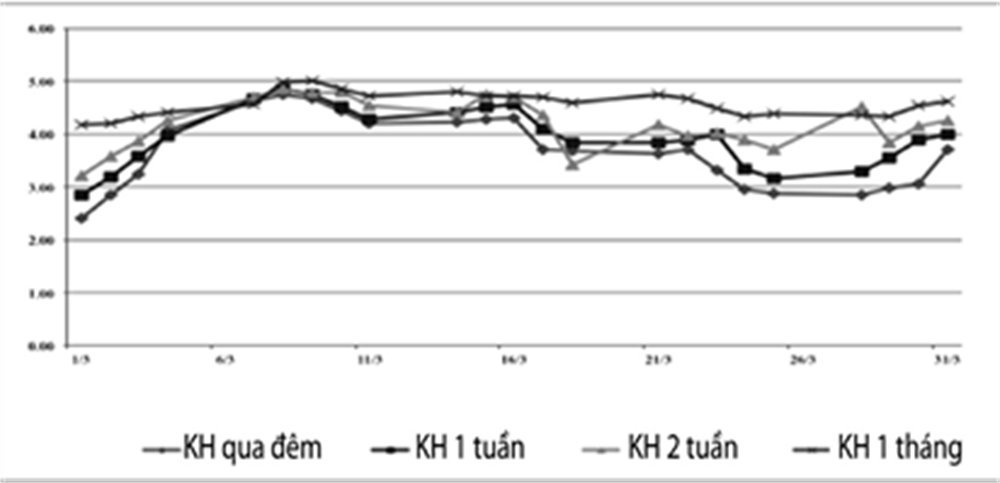

Điều này diễn ra khi một cuộc chạy đua lãi suất đã chính thức được khởi động với sự liên tục phá giá lãi suất huy động tiền đồng trên bản thông báo ở các ngân hàng. Mốc lãi suất 7,5%/năm đối với tiền gửi 12 tháng đã xuất hiện trước cửa phòng giao dịch một số ngân hàng nhỏ khiến doanh nghiệp không khỏi lo ngại. Trên thị trường tiền tệ, lãi suất liên ngân hàng giảm nhẹ sau ba tuần tăng liên tiếp. NHNN đã chuyển sang vị thế hút ròng khoảng 200.000 tỷ đồng trong hơn một tháng qua. Đây là những phản ứng thể hiện tâm lý lo ngại về một cuộc đua lãi suất huy động mới giữa các NHTM. Tuy nhiên, điểm khác biệt với những cuộc đua lãi suất trước đây ở chỗ thanh khoản trong hệ thống ngân hàng vẫn dồi dào, và các NHTM vẫn mạnh tay gom TPCP (xem Biểu đồ 1).

Đồ thị 1 cho thấy, lãi suất bình quân trên thị trường liên ngân hàng đi lên trong tuần đầu tiên của tháng, sau đó đi ngang ở tuần thứ 2, tuần thứ 3 trước khi tăng vào tuần cuối cùng của tháng. Lãi suất huy động bằng VND phổ biến ở mức 0,3% - 4,5%/năm đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng; 4,5% – 5,2%/năm đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng; 6% - 6,6%/năm đối với tiền gửi có kỳ hạn từ 6 tháng đến dưới 12 tháng; kỳ hạn trên 12 tháng ở mức 6,8% - 7,5%/năm.

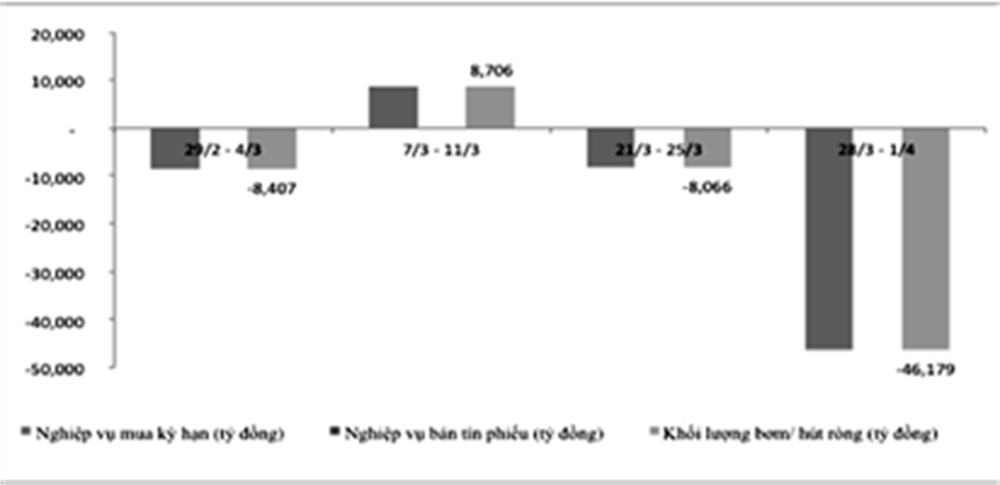

Trên thị trường mở, NHNN đã hút ròng trong gần cả tháng 3 (xem Biểu đồ 2).

Trên thị trường mở (OMO), tuần đầu tiên của tháng 3 cũng là tuần thứ ba liên tiếp thị trường OMO ở trạng thái hút ròng. NHNN đã bơm mới 817 tỷ đồng, trong khi lượng vốn đáo hạn là 9.224 tỷ đồng. Tuần thứ 2, thị trường OMO tiếp tục sôi động. Tuy nhiên, sau ba tuần liên tiếp ở trạng thái hút ròng, NHNN đã trở lại trạng thái bơm ròng. Đã có 10.193 tỷ đồng được bơm mới qua kênh này, trong khi lượng vốn đáo hạn là 2.117 tỷ đồng. Đến tuần thứ 3, thị trường OMO tiếp tục ở trạng thái hút ròng. Đã có 1.198 tỷ đồng được bơm mới qua kênh này, trong khi lượng vốn đáo hạn trong tuần tương đối lớn (9.264 tỷ đồng). Tuần cuối cùng của tháng, thị trường OMO ở trạng thái hút ròng mạnh. Đã có 1.674 tỷ đồng được bơm mới qua kênh này, trong khi lượng vốn đáo hạn trong tuần lên tới 47.853 tỷ đồng. Do vậy, 46.179 tỷ đồng đã được NHNN hút ròng về qua kênh thị trường mở tuần qua, tương đương với lượng vốn hút về trong tuần ngay sau Tết Nguyên Đán.

Thị trường ngoại hối

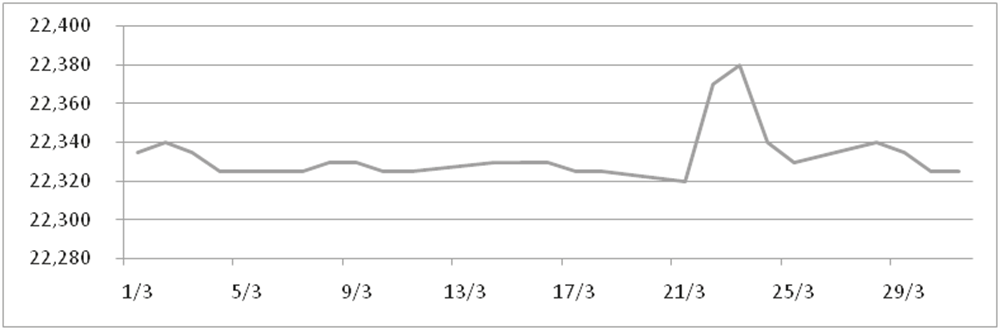

Trong tháng 3/2016, tỷ giá VND/USD diễn biến với biên độ dao động nhẹ, xu hướng giảm trong nửa đầu tháng sau đó tăng nhẹ giai đoạn cuối tháng. Tỷ giá trung tâm của VND với USD do NHNN công bố tại ngày cuối cùng của tháng là 21.857 đồng/USD. Tính đến tháng 3, chỉ số giá USD giảm 0,38% so với tháng trước; giảm 0,84% so với tháng 12/2015 và tăng 4,26% so với cùng kỳ năm 2015 (xem Biểu đồ 3).

Đến cuối tháng 3/2016, tỷ giá VND/USD xuống khá thấp và hoàn toàn không còn tình trạng căng thẳng như những tháng cuối năm 2015. Nguyên nhân chính giúp tỷ giá có xu hướng ổn định trở lại là do tỷ giá được điều hành theo cơ chế mới ngay từ đầu năm, đi kèm theo là một gói công cụ, giải pháp khá mới mẻ, mang tính chuyên môn kỹ thuật. Kể từ khi áp dụng cơ chế điều hành tỷ giá mới từ đầu năm 2016, thị trường đã nhanh chóng ổn định trở lại. Kỳ vọng tỷ giá suy giảm, các hoạt động đầu cơ, găm giữ ngoại tệ giảm mạnh. NHNN đang kiểm soát tốt thị trường ngoại hối.

Ngoài việc tỷ giá trung tâm có sự biến động linh hoạt hàng ngày theo những diễn biến trên thị trường, NHNN đã kết hợp thêm nhiều công cụ giúp điều tiết tốt thị trường ngoại tệ. Bán kỳ hạn ngoại tệ và cho phép NHTM hủy ngang là biện pháp dùng cung ngoại tệ tương lai để bình ổn cho hiện tại trên cơ sở định hình kỳ vọng hợp lý cho thị trường. Đồng thời, khi tỷ giá giảm, NHNN đã mua vào ngoại tệ bổ sung cho dự trữ ngoại hối và nâng cao khả năng điều tiết tỷ giá khi cần can thiệp. Ngoài ra, lãi suất tiền gửi ngoại tệ giảm về 0% và các quy định chặt chẽ hơn trong giao dịch ngoại tệ cũng làm giảm bớt động cơ nắm giữ ngoại tệ của thị trường.

Trong ngắn hạn, với cơ chế và cách thức điều hành tỷ giá như hiện tại, tâm lý thị trường sẽ tiếp tục ổn định, kỳ vọng tỷ giá tăng suy giảm, biến động tỷ giá ngày càng phản ánh sát trạng thái cung - cầu ngoại tệ của thị trường.

Thị trường vàng

Chịu ảnh hưởng lớn từ diễn biến giá vàng thế giới, giá vàng trong nước diễn biến với xu hướng giảm mạnh trong tháng 3. Giá vàng SJC tăng mạnh nhất lên 33,96 – 34,26 triệu đồng/lượng (mua vào - bán ra) ngày 11/03 và thấp nhất tại 32,88 – 33,25 triệu đồng/lượng (mua vào - bán ra) ngày 31/03. Tuy trong tháng giảm nhưng chỉ số giá vàng vẫn tăng 4,87% so với tháng trước; tăng 7,79% so với tháng 12/2015; tăng 0,83% so với cùng kỳ năm trước.

Dù không phản ánh hết mức giảm của giá vàng thế giới, giá vàng trong nước đang chịu sức ép giảm từ thị trường vàng quốc tế. Những phiên tăng giảm đan xen cùng với diễn biến đi ngược với diễn biến của giá vàng thế giới tại nhiều thời điểm trong tháng khiến giá vàng trong nước “lượn sóng” và các chuyên gia không mấy lạc quan về giá vàng trong thời gian tới. Đặc biệt, giai đoạn cuối tháng, giá vàng trong nước so với giá vàng thế giới trồi sụt mạnh do tác động từ diễn biến tỷ giá tiền đồng, nhưng với biên độ hẹp hơn như thường lệ kể từ khi NHNN siết chặt quản lý thị trường vàng. Chênh lệch giữa giá vàng trong nước và giá vàng thế giới thời gian qua đang được thu hẹp dần, tại thời điểm cuối tháng 3, mức chênh lệch này còn khoảng 300.000 nghìn đồng/lượng.

Thị trường chứng khoán (TTCK)

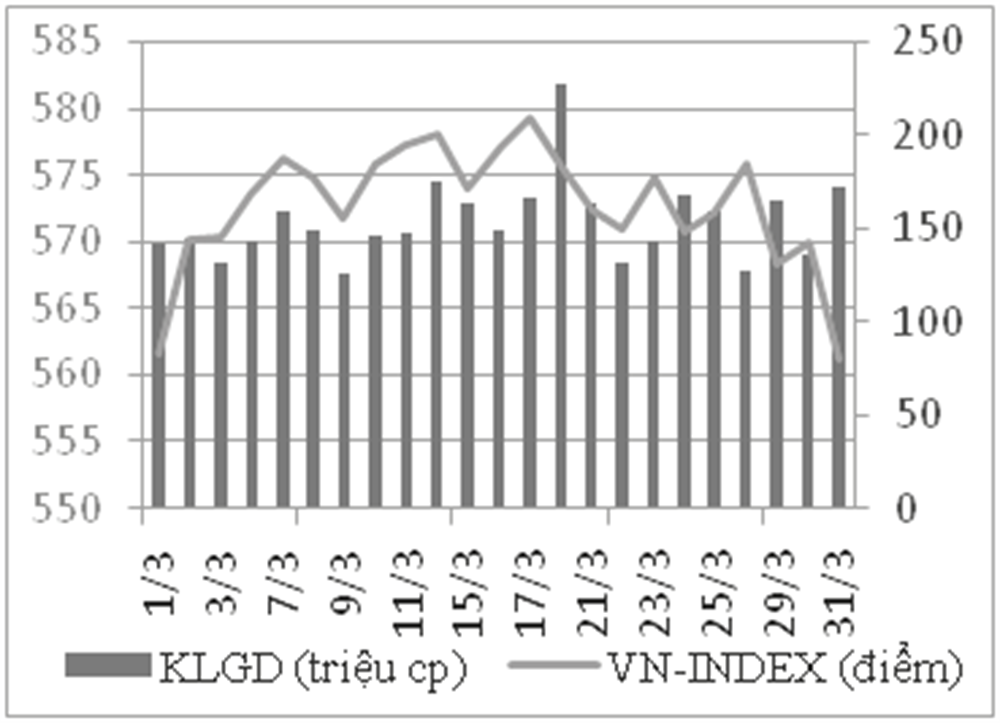

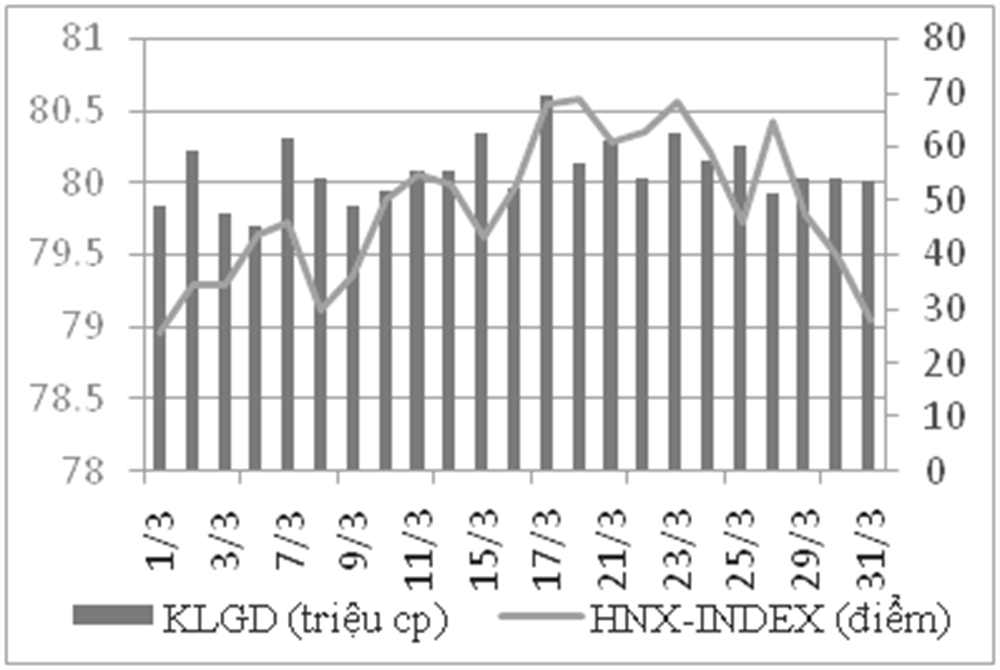

Kết thúc phiên giao dịch ngày 31/3, TTCK Việt Nam đã trải qua 1/4 chặng đường của năm 2016. Với những yếu tố không mấy thuận lợi từ thế giới và trong nước đã làm cho thị TTCK Việt Nam có một đợt điều chỉnh mạnh; giá dầu thế giới đã không duy trì được mốc 40 USD/thùng, tâm lý chờ đợi kết quả kinh doanh trong mùa đại hội cổ đông năm nay của nhà đầu tư và sự tăng điểm tích cực trong tháng 2 được cho là đã dẫn đến một hệ quả của sự điều chỉnh mạnh trong tháng 3. Cuối tháng 3, sau nhiều phiên liên tiếp giao dịch giằng co nhưng không thể bứt phá, áp lực điều chỉnh đã tăng mạnh khiến 2 chỉ số VN Index và HNX Index chìm trong sắc đỏ. Trong đó, các nhóm cổ phiếu tăng nóng trong giai đoạn trước đó đã chịu áp lực chốt lời mạnh nhất. Áp lực bán tháo trên diện rộng khiến thị trường ngập trong sắc đỏ, chỉ số VN Index rơi xuống mức thấp nhất trong 1 tháng qua.

Đóng cửa phiên giao dịch cuối cùng của tháng 3, trên sàn HOSE có tới 161 mã giảm và chỉ 75 mã tăng, chỉ số VN Index giảm 8,69 điểm (-1,52%) so với phiên giao dịch trước đó và xuống 561,22 điểm. Tương tự, sàn HNX, sắc đỏ cũng chiếm áp đảo với 126 mã giảm và 88 mã tăng, chỉ số HNX Index giảm 0,42 điểm (-,53%) so với phiên trước đó và xuống 79,05 điểm. Tổng khối lượng giao dịch đạt 53,61 triệu đơn vị, trị giá 592,23 tỷ đồng. Trong đó, giao dịch thỏa thuận đạt 12,46 triệu đơn vị, trị giá 169,79 tỷ đồng. Tổng kết quý I/2016, VN Index đánh mất 17,81 điểm (-3,08%) từ mức 579,03 xuống 561,22 điểm, còn HNX Index giảm 0,91 điểm (-1,14%) từ 79,96 điểm xuống 79,05 điểm.

Cùng với khối nội, diễn biến giao dịch của nhà ĐTNN đã có những ảnh hưởng nhất định tới tâm lý cũng như quyết định của nhà đầu tư. Việc thị trường có những diễn biến bất ổn trong 3 tháng vừa qua cũng phần nào chịu ảnh hưởng từ giao dịch tiêu cực của nhà ĐTNN mà đặc biệt là nhà ĐTNN trên sàn HOSE. Cụ thể, trong quý I/2016, nhà ĐTNN trên hai sàn HOSE và HNX đã mua vào tổng cộng hơn 814,5 triệu cổ phiếu, trị giá hơn 23.905 tỷ đồng, trong khi bán ra hơn 742,69 triệu cổ phiếu, trị giá hơn 24.650 tỷ đồng. Tổng khối lượng mua ròng đạt hơn 71,8 triệu cổ phiếu, mặc dù vậy, nếu xét về giá trị thì nhà ĐTNN đã bán ròng trên 744 tỷ đồng. Trên sàn HOSE, nhà ĐTNN tiếp tục mua ròng gần 1.069 tỷ đồng (giảm 22% so với giá trị bán ròng của quý IV/2015), còn nếu xét về khối lượng thì nhà ĐTNN trên sàn này vẫn mua ròng hơn 44,4 tỷ đồng. Trong đó, giao dịch của nhà ĐTNN trên HOSE quý I/2016 cũng sôi động hơn rất nhiều so với quý trước đó, họ mua vào hơn 707 triệu cổ phiếu (tăng 18,7%) và bán ra hơn 662,7 triệu cổ phiếu (tăng 8,8%). Giá trị mua vào đạt hơn 22.339 tỷ đồng (tăng 27,7%), còn giá trị bán ra đạt gần 23.400 tỷ đồng (tăng 24%). Không giống với sàn HOSE, nhà ĐTNN trên HNX trong quý I/2016 bất ngờ mua ròng mạnh hơn 315,7 tỷ đồng (gấp 13,4 lần so với giá trị mua ròng của quý IV/2015), tương ứng khối lượng mua ròng đạt hơn 27,4 triệu cổ phiếu. Tương tự như sàn HOSE, giao dịch của nhà ĐTNN trên HNX trong quý I/2016 cũng diễn ra rất sôi động. Họ thực hiện mua vào hơn 107,3 triệu cổ phiếu (tăng 65,7%), trong khi bán ra gần 80 triệu cổ phiếu (tăng 44,6%), với giá trị mua vào đạt hơn 1.566,8 tỷ đồng (tăng 88%) và giá trị bán ra đạt hơn 1.251 tỷ đồng (tăng 54,5%).

Điểm sáng đối với diễn biến thị trường trong tháng qua là thông tin việc UBCKNN đã đưa ra Dự thảo quy định một số điều kiện đầu tư kinh doanh chứng khoán và Dự thảo đã làm sáng tỏ hơn một số vấn đề về hoạt động của các doanh nghiệp khi nới “room”. Đặc biệt, Dự thảo lần này có đề cập đến việc đối với tổ chức tiếp nhận vốn ĐTNN đang niêm yết hoặc đang đăng ký giao dịch thì “coi các tổ chức đó như tổ chức trong nước nhưng chỉ trong các hoạt động đầu tư” và phù hợp với quy định tại Điều 23 của Luật Đầu tư. Đây là thông tin tích cực để thị trường có thể khởi sắc vào thời gian tới.

Chú thích:

1 Thông tư số 36/2014/TT-NHNN, ngày 20/11/2014 quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài